Aufhellung, aber nicht über dem Berg!

Das vierte Quartal 2022 lieferte eine Vielzahl von relevanten Entwicklungen für die Real- und Finanzwirtschaft. Tendenziell überwogen positive Entwicklungen in einem nach wie vor stark von Risiken geprägten Umfeld, was unter anderem in der Erholung der Aktienmärkte ablesbar war.

Politisch setzte sich im Verlauf die zunehmende Teilung der Welt fort. Westlich orientierte Länder verstärkten das Sanktionsregime gegenüber Russland. In der EU wurde im Dezember das neunte Sanktionspaket gegen Russland verabschiedet. Die restliche Welt (circa 65 % der Weltwirtschaft, Basis Kaufkraftparität), die bisher nicht an Sanktionen teilnimmt, erfreut sich vergleichsweise überwiegend attraktiver Wirtschafts- und Investitionsbedingungen.

Das globale Organigramm ändert sich zudem als Konsequenz der westlichen Politik und ihres unilateralen Führungsanspruchs dynamisch. Politische Strukturen außerhalb der westlichen politischen Hemisphäre wuchsen und gedeihen weiter. So haben 12 zum Teil bedeutende Länder (u.a. Saudi-Arabien und Türkei) Anträge gestellt, Mitglieder der BRICS-Formation zu werden.

Die Weltwirtschaft war im 4. Quartal 2022 von weiteren Dynamikverlusten geprägt. So senkte der Internationale Währungsfonds im Oktober im World Economic Outlook die BIP-Prognose für die Weltwirtschaft per 2022 von zuvor 3,6 % (April 2022) auf 3,2 % und per 2023 von zuvor 3,6 % auf 2,7 %. Ein entscheidender Hintergrund für die negative Anpassung war der erhöhte Preisdruck, der durch das westliche Sanktionsregime forciert wurde, der Kosten in der Weltwirtschaft erhöhte und der Investitionsunsicherheit begründete. Das Thema Versorgungssicherheit mit Energie und Rohstoffen belastete tendenziell weniger. Rohstoffpreise entspannten sich. So sank der CRB-Rohstoffindex seit Juni 2022 von 361 auf zuletzt 298 Punkte. Die Öffnung Chinas mit dem partiellen Ausstieg aus der rigiden Corona-Politik im Dezember lieferte einen Lichtblick für die Wirtschaftsaussichten Chinas und der Weltwirtschaft auch im Hinblick auf potentiell verringerte Lieferkettenprobleme.

Die Finanzmärkte reagierten im 4. Quartal 2022 in einer grundsätzlichen Betrachtung mit geringerer Risikowahrnehmung auf die Dynamikverluste der Weltwirtschaft. In der Folge legte der deutsche Aktienindex DAX von 12.093 Punkten am 30. September 2022 in der Spitze mehr als 14.600 Punkte (13. Dezember) zu (Stand 16.12.2022).

Zinserhöhungen setzten sich im 4. Quartal 2022 fort. Sowohl die US-Notenbank als auch die EZB verringerten im Dezember die Höhe der Zinsanpassungen von 0,75 % auf 0,50 %. Der Leitzins der Federal Reserve liegt aktuell in der Bandbreite bei 4,25 % – 4,50 %, der Leitzins der EZB bei 2,50 %. Beide Zentralbanken signalisierten eine Fortsetzung der Zinserhöhungspolitik. Am Kapitalmarkt bewegten sich die Renditen im Berichtszeitraum in bekannten Fahrwassern. 10-jährige Bundesanleihen wiesen eine Bandbreite zwischen 1,75 % – 2,50 %, 10-jährige US-Staatsanleihen zwischen 2,45 % – 3,40 % aus.

Westeuropa stabilisiert, aber nicht über dem Berg

Mangels autarker Rohstoffversorgung war und ist Europa von der Krise am stärksten betroffen. Das Thema Versorgungssicherheit konnte für den Winter 2022/2023 erfolgreich, wenn auch teuer beordnet werden. Zusätzlich entspannte das 200 Mrd. EUR-Programm der Bundesregierung, das bis Mitte 2024 eine Abschirmung der privaten Haushalte und der Unternehmen von überbordenden Energiepreisen vorsieht. Die Stimmungslage hellte sich in Deutschland und in Europa in der Folge leicht auf. So stiegen sowohl der IFO-Index, der ZEW-Index in Deutschland als auch der Economic Sentiment Index der Eurozone leicht an. Sie bewegen sich aber weiter auf historisch betrachtet niedrigen Niveaus.

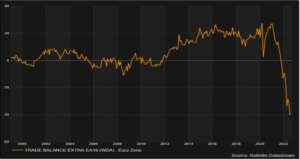

Die Verbraucherpreisinflation der Eurozone erklomm in der Eurozone mit 10,6 % per Oktober 2022 das höchste Niveau in der Historie. Im Berichtsmonat November kam es zu einem Rückgang auf 10,1 %. Die Erzeugerpreise definierten per August 2022 mit 43,3 % einen Rekordwert. Seitdem entspannte sich das Niveau auf 30,8 % per Berichtsmonat Oktober.

Außerhalb der Eurozone bleibt die Ukraine der größte Verlierer innerhalb Europas mit einem Einbruch der Wirtschaftsleistung laut IWF per 2022 von circa 30 %. Russlands Datensätze und BIP-Prognosen unterlagen weiter positiven Anpassungen. So wurde die BIP-Prognose des IWF im Oktober von -6,0 % (Juli-Prognose) auf -3,4 % angepasst.

USA: Konjunktur läuft, aber nicht rund

Anders als in Europa stand und steht die US-Versorgungssicherheit nicht infrage, ebenso ist insbesondere Energie deutlich günstiger als in Europa. Diese beiden Attribute wirken sich für die US-Wirtschaft stabilisierend und in der Standortdebatte positiv aus.

Mit massiven Wirtschaftspaketen sind die USA bemüht, einerseits die Klimawende voranzutreiben und andererseits auch mit den Mitteln unzulässiger Subventionen sich zu Lasten Europas und Taiwans zu reindustrialisieren.

Nachdem es in den ersten beiden Quartalen 2022 in Folge zu Rückgängen der Wirtschaftsleistung kam, lieferte das 3. Quartal 2022 eine Wende mit einem auf das Jahr hochgerechneten Wachstum in Höhe von 2,9 %. Die Phalanx der Daten offerierte im vierten Quartal unterschiedliche Signale. Die Einkaufsmanagerindices von S&P implizierten Schwäche (Composite Index 46,4). Im letzten Berichtsmonat ergaben sich negative Signale im Einzelhandel, in der Industrieproduktion und am Immobilienmarkt.

An der Preisfront setzte im vierten Quartal bei Verbraucherpreisen (7,1 %), bei Importpreisen (2,7 %) und bei Erzeugerpreisen (7,4 %) Entspannung ein.

Die US-Notenbank blieb ihrem Stabilitätskurs treu. Nach vier Zinserhöhungen um 0,75 % folgte im Dezember ein Zinsschritt um 0,50 % auf eine Bandbreite der Federal Funds Rate zwischen 4,25 % – 4,50 %. Im Offenmarktausschuss der Federal Reserve hat das Thema Preisstabilität weiter Vorrang vor dem Aspekt der Konjunkturstabilität.

Schwellenländer: China setzt Akzent

Die Dynamikverluste der Weltwirtschaft wirkten und wirken sich in den Schwellenländern belastend aus. Die Schwellenländer nehmen überwiegend nicht am westlichen Sanktionsregime teil und schaffen damit ohne eigene Aktivität im relativen Vergleich zu westlichen Ländern verbesserte wirtschaftliche Rahmenbedingungen. Gleichzeitig ist im Jahresverlauf eine Initiative erkennbar, sich stärker von westlichen politischen Einflüssen zu befreien.

Asien zeigt sich insbesondere widerstandsfähig und profitiert aus der geopolitischen und geowirtschaftlichen Konstellation. Die Divergenz zu Europa lässt sich an den Preisentwicklungen und damit verbunden den sich nicht in der Form materialisierenden Wohlstandsverlusten belegen. In China nahmen die Verbraucherpreise im Jahresvergleich zuletzt um 1,6 % zu, Erzeugerpreise sanken um 1,3 %.

Die Öffnung Chinas im Rahmen der Neuausrichtung der Corona-Politik per Dezember 2022 offeriert China und der asiatischen Region, aber auch der Weltwirtschaft frische Impulse.

Grundsätzlich zeigte und zeigt der Sektor der aufstrebenden Länder und der Schwellenländern auch im vierten Quartal 2022 anders als in früheren Krisen eine sehr hohe Widerstandskraft und Stabilität.

Märkte: Versorgungslage, Inflation, Zinspolitik und Geopolitik bleiben bestimmend

Im 4. Quartal 2022 dominierte moderate Risikobereitschaft vor dem Hintergrund einer global stabilisierten Versorgungslage, der Rückgänge des Inflationsanstiegs, einer weniger aggressiven Zinspolitik seitens der Zentralbanken (Höhe der Zinsschritte) bei weiterer Fokussierung auf Preisstabilität die Finanzmärkte. Geopolitik blieb und bleibt ein ernst zu nehmendes Thema. Festzustellen war und ist ein Gewöhnungsmodus bezüglich des Ukraine-Konflikts.

Aktienmärkte legten unter Schwankungen zu. An den Rentenmärkten ergaben sich Bewegungen in bekannten Bandbreiten. Der USD verlor nach der vorangegangenen markanten Stärke gegenüber dem Euro an Boden. Edelmetalle konnten im Verlauf des Quartals an Boden gewinnen. Energiepreise bewegten sich auf moderaten Niveaus.

Internationale Strukturveränderungen

Die internationale gesetzesbasierte Ordnung hat auch im vierten Quartal weiter Schaden genommen. Beispielhaft darf der Inflation Reduction Act der USA angeführt werden, dessen Inhalte zu großen Teilen WTO-widrig sind.

Die gesetzesbasierte Ordnung ist Grundlage des globalen Wirtschaftsverkehrs als auch der internationalen Politik. Das durch den Westen und seine unilateralen Maßnahmen erodierte Vertrauen in das seit 1944 (Bretton Woods) westlich dominierte System führt zu neuen nicht westlich dominierten Strukturen (u.a. BRICS-Staaten Erweiterung).

Die daraus mittel- und langfristigen Folgen werden nicht nur konjunkturell markant sein. Neue Strukturen werden sich sowohl in der Politik, der Finanz- als auch in der Realwirtschaft aus dieser Situation heraus etablieren. Diese Veränderungen werden die Charakteristika einer multilateralen Ordnung sein, die zu Lasten der jetzt dominanten Ordnung gehen.

Marktüberblick

| Aktien | |||||

| Performance Aktuell | lfd. Jahr | 1J | 3J | 5J | |

| DEUTSCHLAND | |||||

| DAX 40 | 13.923,59 | -12,3% | -12,3% | 1,7% | 1,5% |

| MDAX | 25.117,57 | -28,5% | -28,5% | -3,9% | -0,8% |

| SDAX | 1.274,96 | -27,7% | -27,7% | -1,9% | -0,3% |

| EUROPA | |||||

| Euro St. 50 | 3.793,62 | -8,59% | -8,59% | 3,35% | 4,82% |

| FTSE 100 | 7.451,74 | 4,57% | 4,57% | 3,11% | 3,23% |

| CAC 40 | 6473,76 | -6,71% | -6,71% | 5,35% | 6,98% |

| SMI | 10.729,4 | -14,29% | -14,29% | 3,41% | 5,99% |

| GLOBAL | |||||

| S&P 500 | 3.839,5 | -18,13% | -18,13% | 7,64% | 9,40% |

| Hang-Seng | 19.781,41 | -12,56% | -12,56% | -8,37% | -4,91% |

| Nasdaq | 10.466,48 | -32,51% | -32,51% | 6,15% | 9,71% |

| Nikkei | 26.094,5 | -7,38% | -7,38% | 5,32% | 4,82% |

|

Rohstoffe |

|||||

| (USD) | |||||

| Gold | 1.824,02 | 0,52% | 0,52% | 20,22% | 40,01% |

| Öl Brent | 85,91 | 8,31% | 8,31% | 30,17% | 28,47% |

| Währungen | |||||||||||

| EUR/USD | 1,0705 | -13,45% | -5,47% | -4,53% | -10,83% | ||||||

| EUR/CHF | 0,98956 | -6,50% | -4,36% | -8,85% | -15,44% | ||||||

Impressum (dieser Beitrag wurde erstellt von:)

Netfonds AG

Heidenkampsweg 73

20097 Hamburg

Telefon +49-40-822 267-0

Telefax +49-40-822 267-100

info@netfonds.de

Rechtshinweis

Netfonds AG

Registergericht: AG Hamburg

HRB-Nr. 120801

Ust.-Id.Nr.: DE 209983608

Vorstand

Martin Steinmeyer (Vors.), Peer Reichelt, Oliver Kieper, Dietgar Völzke

Aufsichtsratsvorsitzender: Klaus Schwantge

Verantwortlicher gemäß § 18 Abs. 2 MStV: Martin Steinmeyer, Heidenkampsweg 73, 20097 Hamburg

Disclaimer

Die vorstehenden Darstellungen dienen ausschließlich Informationszwecken und stellen keine Anlageberatung dar, insbesondere enthalten sie kein Angebot und keine Aufforderung zur Abgabe eines Angebotes bezüglich des Erwerbs oder der Veräußerung eines Finanzinstruments. Vor einer solchen Entscheidung sollten Sie sich unter Berücksichtigung Ihrer persönlichen Vermögensverhältnisse individuell beraten lassen. Die Gültigkeit der Informationen ist auf den Zeitpunkt ihrer Erstellung beschränkt und kann sich je nach Marktentwicklung ändern. Die in den Darstellungen enthaltenen Informationen stammen aus zuverlässigen Quellen. Eine Garantie für deren Richtigkeit können wir allerdings nicht übernehmen. Wertentwicklungen aus der Vergangenheit, Simulationen oder Prognosen sind keine Garantie und kein verlässlicher Indikator für die zukünftige Performance. Geschäfte mit Finanzinstrumenten sind grundsätzlich mit Risiken, insbesondere dem Risiko des Totalverlustes des eingesetzten Kapitals, behaftet.